概述:2020年中厚板价格整体走势较为稳健,全年高点高于去年,低点低于去年,进口资源大幅度的增加,出口有所回落。对此,笔者将围绕价格、供应、库存、下游需求等方面对2020年中厚板基本情况做回顾,并对2021年价格趋势进行预判。

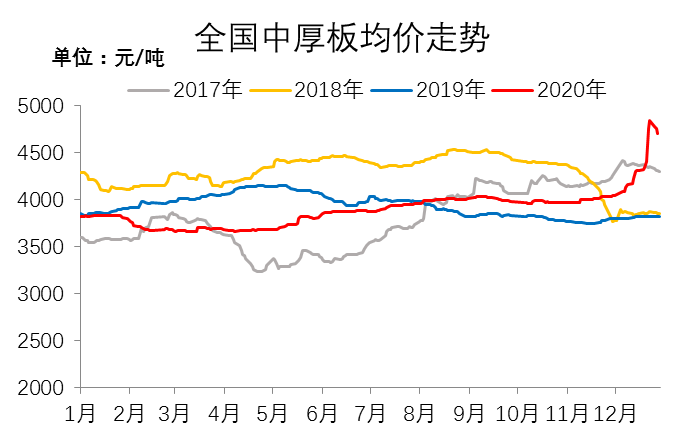

2020年中厚板价格整体走势较为稳健,高点高于去年,低点低于去年,全年均价微幅下移。截止12月底,全国均价达到4841元/吨的近年新高水平,较去年最高点高出689元/吨。一季度由于公共卫生事件影响,价格在市场开工后下跌了150元/吨,随着下业复工复产的稳步推进,5月份开始,中厚板价格开启了反弹之路,直至10月份。随着下游出口行业的好转,叠加原材料价格大大上行,四季度中厚板价格大大上行,并创下了单日涨幅达400元/吨的新记录。

区域价差方面,今年中厚板主要区域华北华东华南三地价差前三季度整体保持稳定,区域套利机会并不多,华北钢厂锁单价格加上运费也基本上与目的地当期现货价格接近,且交货周期较长,一般要一个月左右。随着四季度中板价格的快速上涨,南北价差逐渐拉开,加上部分区域普板资源缺货,锁单订单才开始增多。

品种价差方面,2020年普板与造船板、容器板价差较去年均有所收窄,主要跟造船行业与锅炉容器行业今年表现较为疲软有关。从中厚板与板坯的价差来看,近5年基本保持在330元/吨左右的水平,结合调坯轧材生产企业的成本对比来看,也是给调坯钢厂提供了稳定的利润保障。

近几年我国中厚板产能产线变化相对于螺纹、热卷来说并不大。主要体现在以下三个方面:一、淘汰的产能仅有马钢和武钢;二、严格意义上的纯新增产能只有19年上线万的轧线;三、近两年一些钢厂淘汰但是并未拆除的产线(俗称僵尸产能)被另一方买入再激活的现象也比较多,但这种并不算纯新增产能。

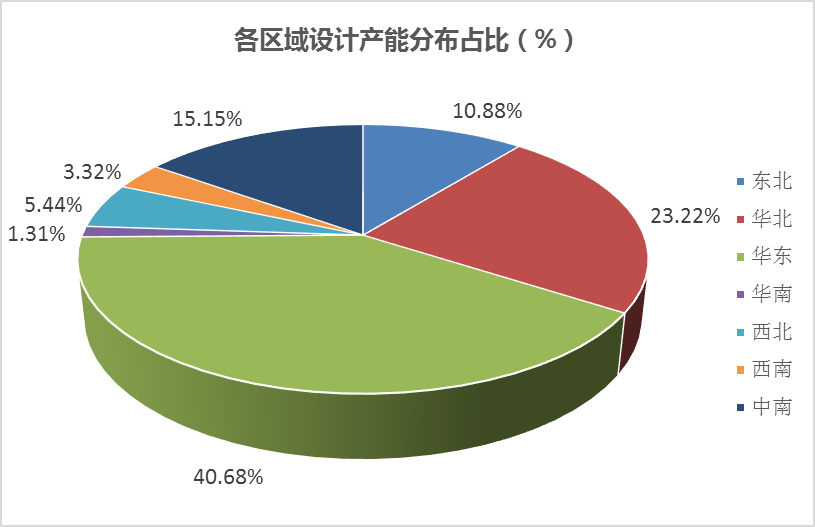

从产能分布来看,区域特征显而易见,集中度高的区域主要是华东、华北、中南、东北。从区域特征来看,目前产能主要以需求端弹性集中以及运输相对便利的区域为主。华南区域单体量虽然不多,但是随着宝钢湛江的量提升之后,产出环节缺口有部分缓解。

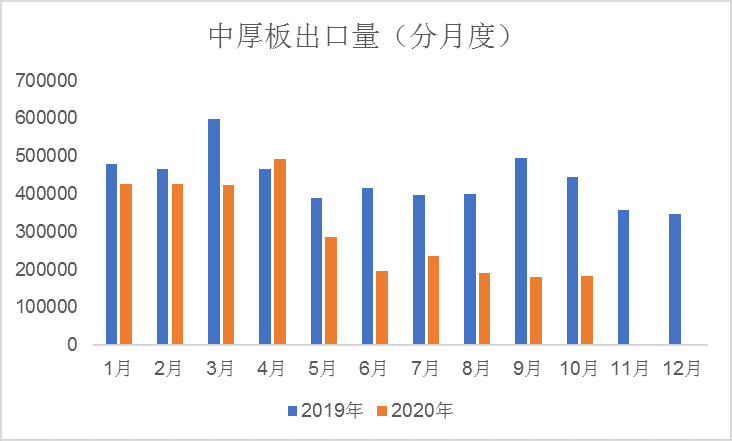

海关多个方面数据显示:2020年1-10月份,我国中厚板材出口量为304.35万吨,同比减少150.86万吨,降幅33.1%;2020年1-10月份,我国中厚板材进口量为225.85万吨,同比增加52.74万吨,增幅30.5%。导致我国今年中厚板出口大降,根本原因是由于全球公共卫生事件的影响,下游出口订单大幅度减少。进口方面,由于海外需求走弱,而国内需求较好,大量低价海外中板流入我国。

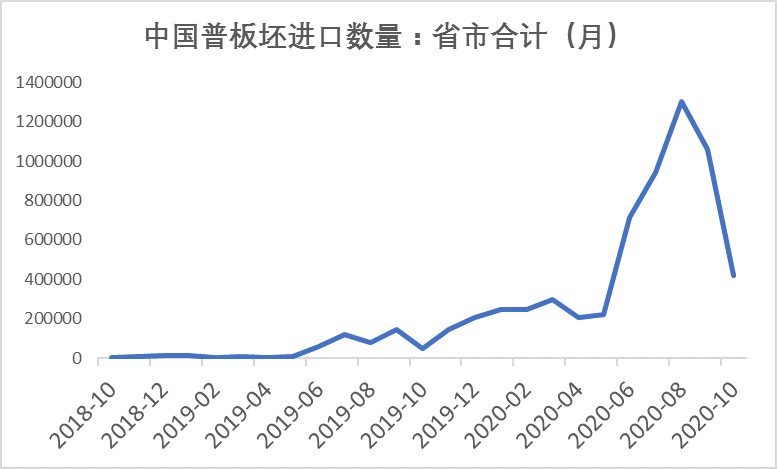

进口板坯方面,1-10月份国内板坯累计进口565.19万吨,较去年增加516.92万吨,10月份单月国内板坯进口41.81万吨,月环比减少64.27万吨,年同比增加36.78万吨。华东地区占据进口板坯总量的90%以上,由于江苏地区聚集着众多的调坯轧材企业,故成为钢坯进口的重灾区。从目前情况看,随着海外需求的复苏,进口板坯不再廉价,国内订购意愿也在降低,预计未来进口板坯量逐月递减。

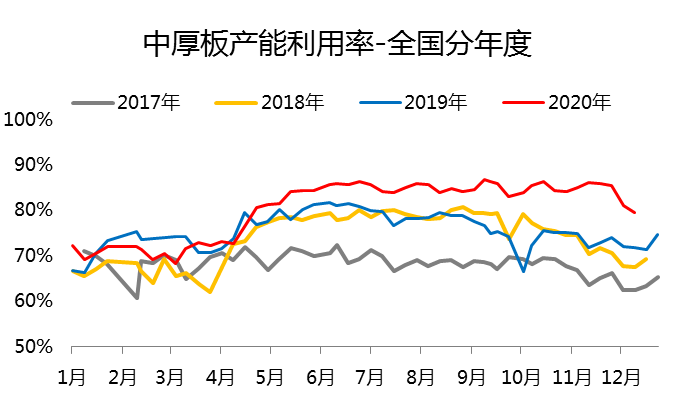

2020年中厚板总产量整体处于扩张区间,根本原因在于:1、利润表现稳定,钢厂持续生产积极性高;2、外部坯料资源有注入,补充钢厂的坯料资源;3、企业今年检修力度相对小于往年。从周度均值来看,2020年周度中厚板钢厂产量均值同比增加5.36%。

图6:2020年中厚板钢厂周度产能利用率走势单位:%(数据来源:钢联数据)

2020年中厚板钢厂厂库及社库均有不同程度增加,其中周度厂库均值数据同比增加26.85%,社会库存均值增加6.59%。主要原因主要在于产量上升导致的库存同步增加以及品种钢订单增长而交货延长引起的累库。

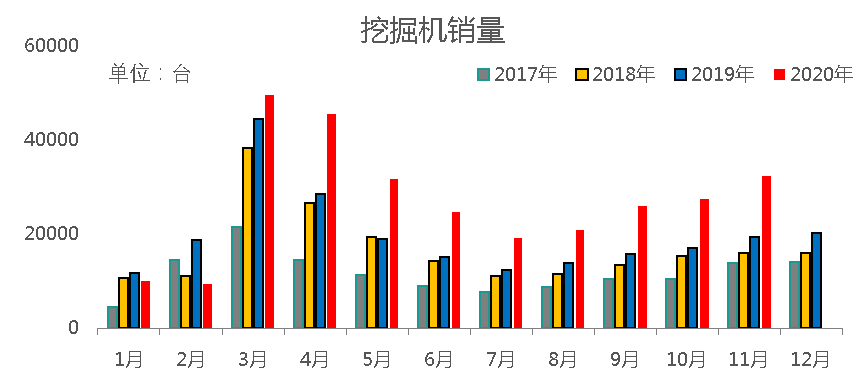

2020年中厚板主要下业整体表现较好,除了一季度受公共卫生事件影响需求有所下滑以外,后三季度大多超出去年同期。从细分行业来看,表现较为亮眼的下游有工程机械、钢结构、风电等,相对偏差的下业主要以受全球公共卫生事件影响较大的造船业为代表。

2020年111月纳入统计的25家主机制造企业,共计销售各类挖掘机械产品296075台,同比涨幅37.4%。11月单月共计销售各类挖掘机械产品32236台,同比涨幅66.9%。国内市场销量28833台,同比涨幅68.0%。受益于下游基建需求拉动、环境保护力度加强、设备更新需求量开始上涨及人工替代效应,工程机械行业景气度较高。

造船三大指数方面,1-11月份,全国造船完工3324万载重吨,同比下降2.6%。承接新船订单2252万载重吨,同比下降8.7%。11月底,手持船舶订单7094万载重吨,同比下降11.1%,比2019年底下降13.1%。目前造船行业来看,海外船舶订单大幅度减少,加上国内造船产能严重超过标准,竞争十分激烈。

1、从近几年各钢厂产品结构调整趋势来看,生产研发能力强的钢厂品种钢订单整体趋于稳定或增长的态势。生产研发能力稍弱的钢厂也在积极加大一些中等附加值品种(高建钢、桥梁板、高强板等)的投放力度。即使在产量增加的情况下,市场流通材(普材)的增量也不会很明显;

2、随着海外经济复苏、需求回升等有利条件,中厚板的成品材及钢制品等出口压力将大大缓解。进口方面,无论是进口板坯或是中板的量,明年都将会出现某些特定的程度的下滑。

1、工程机械销量全年快速地增长,周期性繁荣还未结束,2021年将继续实现正增长;

2、造船业随着海外需求的恢复,将迎来某些特定的程度的复苏,大多数表现在出口船舶订单方面;

3、钢结构行业在现有厂房、场馆等订单非常饱满的背景下,受政策引导的钢结构住宅未来提升空间巨大;

4、石油天然气行业在国家明确了逐步把天然气培育成为中国主体能源之一的战略定位后,油气开采投入逐渐提升,将持续带动管线用钢及高端容器钢板的使用量;

5、风电行业由于并网补贴的即将结束,今年引发了一轮在平价并网前的抢装热潮,带动了大量的风电塔筒用钢需求,随着潮水褪去,2021年风电用钢需求将显著下滑。

综合预计,2021年中厚板价格整体偏乐观,全年均价上移,高点、低点均高于今年,但波动频率和幅度或大于今年。